дипломная работа

1.3 Принципы и модели управления оборотным капиталом

Политика управления оборотными активами включает в себя выбор стратегических решений относительно заданных уровней для каждой категории оборотных средств и способа их финансирования .

Целевой установкой политики управления оборотным капиталом является определение объема и структуры текущих активов, источников их покрытия и соотношения между ними, достаточного для обеспечения долгосрочной производственной и эффективной финансовой деятельности предприятия. Взаимосвязь данных факторов и результатных показателей достаточно очевидна. Хроническое неисполнение обязательств перед кредиторами может привести к разрыву экономических связей со всеми вытекающими отсюда последствиями.

Сформулированная целевая установка имеет стратегический характер.

В теории рассматриваются три альтернативные стратегии в отношении общего уровня оборотных средств. Они различаются лишь объемом оборотных средств, которые фирма считает необходимым иметь для поддержания заданного уровня производства.

Стратегии управления оборотными активами:

Осторожная, расслабленная стратегия предполагает относительно высокий уровень денежных средств, товарно-материальных запасов и ликвидных ценных бумаг. При этом объем реализации стимулируется политикой кредитов, предоставляемых покупателям, что приводит к высокому уровню дебиторской задолженности .

Ограничительная стратегия предполагает, что денежная наличность, ценные бумаги, товарно-материальные запасы и дебиторская задолженность сведены до минимума .

Умеренная стратегия представляет нечто среднее между осторожной и ограничительной стратегией управления оборотными активами .

С точки зрения влияния на продолжительность финансового цикла ограничительная политика будет способствовать ускорению оборачиваемости оборотных активов и, следовательно, сокращению периода обращения денежных средств. Осторожная политика допускает и более высокие уровни страхового запаса оборотных средств, и более продолжительные периоды их обращения

Выбор стратегии относительно объемов оборотных средств зависит от решений финансового менеджера. Не менее важным является и вопрос финансирования оборотных активов.

В теории финансового менеджмента существует еще один подход, согласно которому различают четыре модели поведения: идеальная; агрессивная; консервативная; компромиссная.

Выбор той или иной модели стратегии финансирования сводится к установлению величины долгосрочных пассивов и расчету на ее основе величины чистого оборотного капитала как разницы между долгосрочными пассивами и внеоборотными активами

ОК = ДП-ВА, (1.6)

Следовательно, каждой стратегии поведения соответствует свое базовое балансовое уравнение.

Различие между моделями определяется тем, какие источники финансирования выбираются для покрытия варьирующей части текущих активов.

Для удобства рассмотрения моделей введены следующие обозначения:

ВА - внеоборотные активы;

ТА - текущие активы (ТА = СЧ + ВЧ);

СЧ - системная часть текущих активов;

ВЧ - варьирующая часть текущих активов;

КЗ - краткосрочная кредиторская задолженность;

ДЗ - долгосрочный заемный капитал;

СК - собственный капитал;

ДП - долгосрочные пассивы (ДП = СК + ДЗ);

ОК - чистый оборотный капитал (ОК = ТА-КЗ).

Построение идеальной модели основывается на самой сути категорий "текущие активы" и "текущие обязательства" и их взаимном соответствии. Термин "идеальная" в данном случае означает не идеал, к которому нужно стремиться, а лишь сочетание активов и источников их покрытия исходя из их экономического содержания.

Модель означает, что текущие активы по величине совпадают с краткосрочными обязательствами, т.е. чистый оборотный капитал равен нулю.

В реальной жизни такая модель практически не встречается. Кроме того, с позиции ликвидности она наиболее рискованна, поскольку при неблагоприятных условиях (например, необходимо рассчитаться со всеми кредиторами единовременно) предприятие может оказаться перед необходимостью продажи части основных средств для покрытия текущей кредиторской задолженности. Суть этой стратегии состоит в том, что долгосрочные пассивы устанавливаются на уровне внеоборотных активов, т.е. базовое балансовое уравнение (модель) будет иметь вид:

ДП = ВА, (1.7)

Агрессивная модель означает, что долгосрочные пассивы служат источниками покрытия внеоборотных активов и системной части текущих активов, т.е. того их минимума, который необходим для осуществления хозяйственной деятельности.

В этом случае чистый оборотный капитал в точности равен этому минимуму:

ОК = СЧ, (1.8)

Варьирующая часть текущих активов в полном объеме покрывается краткосрочной кредиторской задолженностью.

С позиции ликвидности эта стратегия также весьма рискованна, поскольку в реальной жизни ограничиться лишь минимумом текущих активов невозможно.

Базовое балансовое уравнение (модель) будет иметь вид:

ДП = ВА + СЧ, (1.9)

Консервативная модель предполагает, что варьирующая часть текущих активов также покрывается долгосрочными пассивами. В этом случае краткосрочной кредиторской задолженности нет, отсутствует и риск потери ликвидности.

Чистый оборотный капитал равен по величине текущим активам:

ОК =ТА, (1.10)

Безусловно, модель носит искусственный характер.

Эта стратегия предполагает установление долгосрочных пассивов на уровне, задаваемом следующим базовым балансовым уравнением (моделью):

ДП =ВА + СЧ + ВЧ, (1.11)

Компромиссная модель наиболее реальна. В этом случае внеоборотные активы, системная часть текущих активов и приблизительно половина варьирующей части текущих активов покрываются долгосрочными пассивами.

Чистый оборотный капитал равен по величине сумме системной части текущих активов и половины их варьирующей части

ОК = СЧ + 0,5 ВЧ, (1.12)

В отдельные моменты предприятие может иметь излишние текущие активы, что отрицательно влияет на прибыль, однако это рассматривается как плата за поддержание риска потери ликвидности на должном уровне.

Стратегия предполагает установление долгосрочных пассивов на уровне, задаваемом следующим базовым балансовым уравнением (моделью):

ДП = ВА + СЧ + 0,5 ВЧ, (1.13)

Сформулированная целевая установка имеет стратегический характер, но не менее важным является поддержание оборотных средств в размере, оптимизирующем управление текущей деятельностью.

С позиции повседневной деятельности важнейшей финансово-хозяйственной характеристикой предприятия является его ликвидность, т.е. способность вовремя гасить краткосрочную кредиторскую задолженность. Для любого предприятия достаточный уровень ликвидности является одной из важнейших характеристик стабильности хозяйственной деятельности. Потеря ликвидности чревата не только дополнительными издержками, но и периодическими остановками производственного процесса.

На практике управление оборотным капиталом состоит из управления текущими активами и управления текущими пассивами.

Существует несколько показателей эффективности управления оборотными средствами:

коэффициент покрытия (или текущей ликвидности) как отношение оборотного капитала к краткосрочным обязательствам;

коэффициент быстрой текущей ликвидности (в числителе вычитают величину товарно-материальных запасов как наименее ликвидный компонент оборотных активов и делят на краткосрочные обязательства);

в России рассчитывается коэффициент абсолютной ликвидности (в числителе только денежные средства, которые делят на краткосрочные обязательства);

чистый оборотный капитал определяется как разница между оборотными средствами и краткосрочными обязательствами.

Для грамотного управления оборотными активами необходимо знать:

величину оборотных активов;

величину чистых (собственных) оборотных средств;

структуру оборотных средств (в процентах);

оборачиваемость отдельных элементов оборотных средств;

рентабельность текущих активов;

длительность финансового цикла (а, следовательно, и операционного, поскольку производственный цикл существенно сократить невозможно).

Решая вопросы по управлению оборотными активами, необходимо разграничивать понятия производственного, финансового и операционного циклов, понятия о которых представлены в п.1.2 настоящей дипломной работы.

Рациональное управление активами означает не сведение к минимуму рисков, а умелое балансирование между рисками, связанными с недостатком оборотных активов, и рисками, обусловленными избытком оборотных средств.

Оптимальный уровень оборотных средств позволяет максимизировать прибыль при приемлемом уровне ликвидности и коммерческого риска. Управление ликвидностью включает планирование поступления и использования ликвидных ресурсов таким образом, чтобы иметь возможность в нужное время расплатиться по своим краткосрочным обязательствам.

Принципы управления оборотным капиталом похожи на принципы управления дебиторской задолженностью, которая является одной из составных частей текущих активов.

Текущие активы должны поддерживаться в постоянном движении, и чем быстрее они движутся (то есть чем быстрее их оборот), тем меньшей будет сумма, необходимая для их финансирования. Что касается кредиторской задолженности (одной из важнейшей составной части текущих пассивов), то золотое правило обращения с ней (и ее обращения) - максимально возможное увеличение срока погашения этого долга без ущерба для сложившихся деловых отношений. Если предприятие, которому вы должны, воспринимает вашу отсрочку платежа спокойно, значит, вы действуете правильно. Подобное же правило: платите в срок, но не раньше - относится и к прочим составляющим текущих пассивов: авансам клиентов, краткосрочным кредитам, налогам. Собственно, из подобных компромиссов или поисков оптимума - "не плати поставщику как можно дольше, но не зли его", "держи минимум денег (запасов, товара на складе), но помни, что должен быть страховой резерв" - и состоит искусство управления оборотным капиталом.

Чем меньшая сумма (без ущерба для ликвидности и непрерывности бизнеса) оборотного капитала будет требоваться компании, тем больше денег освободится для других целей.

Анализ и управление оборотным капиталом ОАО "Оренбургнефть"

В теории оборотный капитал - это капитал, инвестируемый компанией в текущую деятельность на период каждого операционного цикла. Мы уже рассмотрели основные элементы оборотного капитала - запасы...

Управление оборотными активами составляет наиболее обширную часть операций финансового менеджмента. Это связано с большим количеством элементов их внутреннего материально-вещественного и финансового состава...

Анализ эффективности использования оборотных средств и оборотного капитала на примере предприятия ОАО "АТЗ"

Исследование оперативного управления оборотными средствами предприятия ООО "Лесной Профи"

Управлением оборотным капиталом - совокупность методов и инструментов, обеспечивающих адекватное текущему этапу развития предприятия, формирование производственного...

Оценка и пути повышения эффективности использования оборотного капитала предприятия» на примере ООО "Маслово"

Управление оборотным капиталом

Управление оборотным капиталом составляет наиболее обширную часть финансового менеджмента во всей системе управления использованием капитала предприятия. Это связано с существованием большого количества элементов актива...

Управление оборотным капиталом компании (на примере ООО "Розмысл")

Эффективное управление оборотным капиталом играет большую роль в обеспечении нормализации работы организации...

Управление оборотным капиталом организации

Управление оборотным капиталом составляет наиболее обширную часть финансового менеджмента во всей системе управления использованием капитала предприятия. Это связано с существованием большого количества элементов актива...

Управление оборотным капиталом предприятий

Прежде всего, выделим пять ключевых принципов совершенствования управления. 1. Управление оборотным капиталом всегда требует координации деятельности и согласования интересов различных подразделений...

Величина оборотного капитала, различные источники его формирования, затраты, возникающие в процессе функционирования оборотного капитала, и длительность операционного цикла оказывают прямое влияние на конечные результаты...

Управление оборотным капиталом предприятия (на примере ООО "Башкиргаз")

Выделяют следующие основные методы управления оборотным капиталом: аналитический метод; коэффициентный метод; метод прямого счета...

Управление оборотным капиталом предприятия в условиях снижающейся платежеспособности

Политика управления оборотными активами включает в себя выбор стратегических решений относительно заданных уровней для каждой категории оборотных средств и способа их финансирования. Друкер, П. Эффективное управление...

Характеристика предприятия ООО "Рестораны быстрого обслуживания"

Управление обротанным капиталом - управление текущими активами и обязательствами с целью максимизации краткосрочной ликвидности...

Политика управления оборотными активами включает в себя выбор стратегических решений относительно заданных уровней для каждой категории оборотных средств и способа их финансирования .

Целевой установкой политики управления оборотным капиталом является определение объема и структуры текущих активов, источников их покрытия и соотношения между ними, достаточного для обеспечения долгосрочной производственной и эффективной финансовой деятельности предприятия. Взаимосвязь данных факторов и результатных показателей достаточно очевидна. Хроническое неисполнение обязательств перед кредиторами может привести к разрыву экономических связей со всеми вытекающими отсюда последствиями.

Сформулированная целевая установка имеет стратегический характер.

В теории рассматриваются три альтернативные стратегии в отношении общего уровня оборотных средств. Они различаются лишь объемом оборотных средств, которые фирма считает необходимым иметь для поддержания заданного уровня производства.

Стратегии управления оборотными активами:

Осторожная, расслабленная стратегия предполагает относительно высокий уровень денежных средств, товарно-материальных запасов и ликвидных ценных бумаг. При этом объем реализации стимулируется политикой кредитов, предоставляемых покупателям, что приводит к высокому уровню дебиторской задолженности .

Ограничительная стратегия предполагает, что денежная наличность, ценные бумаги, товарно-материальные запасы и дебиторская задолженность сведены до минимума .

Умеренная стратегия представляет нечто среднее между осторожной и ограничительной стратегией управления оборотными активами .

С точки зрения влияния на продолжительность финансового цикла ограничительная политика будет способствовать ускорению оборачиваемости оборотных активов и, следовательно, сокращению периода обращения денежных средств. Осторожная политика допускает и более высокие уровни страхового запаса оборотных средств, и более продолжительные периоды их обращения

Выбор стратегии относительно объемов оборотных средств зависит от решений финансового менеджера. Не менее важным является и вопрос финансирования оборотных активов.

В теории финансового менеджмента существует еще один подход, согласно которому различают четыре модели поведения: идеальная; агрессивная; консервативная; компромиссная.

Выбор той или иной модели стратегии финансирования сводится к установлению величины долгосрочных пассивов и расчету на ее основе величины чистого оборотного капитала как разницы между долгосрочными пассивами и внеоборотными активами

ОК = ДП-ВА, (1.6)

Следовательно, каждой стратегии поведения соответствует свое базовое балансовое уравнение.

Различие между моделями определяется тем, какие источники финансирования выбираются для покрытия варьирующей части текущих активов.

Для удобства рассмотрения моделей введены следующие обозначения:

ВА - внеоборотные активы;

ТА - текущие активы (ТА = СЧ + ВЧ);

СЧ - системная часть текущих активов;

ВЧ - варьирующая часть текущих активов;

КЗ - краткосрочная кредиторская задолженность;

ДЗ - долгосрочный заемный капитал;

СК - собственный капитал;

ДП - долгосрочные пассивы (ДП = СК + ДЗ);

ОК - чистый оборотный капитал (ОК = ТА-КЗ).

Построение идеальной модели основывается на самой сути категорий "текущие активы" и "текущие обязательства" и их взаимном соответствии. Термин "идеальная" в данном случае означает не идеал, к которому нужно стремиться, а лишь сочетание активов и источников их покрытия исходя из их экономического содержания.

Модель означает, что текущие активы по величине совпадают с краткосрочными обязательствами, т.е. чистый оборотный капитал равен нулю.

В реальной жизни такая модель практически не встречается. Кроме того, с позиции ликвидности она наиболее рискованна, поскольку при неблагоприятных условиях (например, необходимо рассчитаться со всеми кредиторами единовременно) предприятие может оказаться перед необходимостью продажи части основных средств для покрытия текущей кредиторской задолженности. Суть этой стратегии состоит в том, что долгосрочные пассивы устанавливаются на уровне внеоборотных активов, т.е. базовое балансовое уравнение (модель) будет иметь вид:

ДП = ВА, (1.7)

Агрессивная модель означает, что долгосрочные пассивы служат источниками покрытия внеоборотных активов и системной части текущих активов, т.е. того их минимума, который необходим для осуществления хозяйственной деятельности.

В этом случае чистый оборотный капитал в точности равен этому минимуму:

ОК = СЧ, (1.8)

Варьирующая часть текущих активов в полном объеме покрывается краткосрочной кредиторской задолженностью.

С позиции ликвидности эта стратегия также весьма рискованна, поскольку в реальной жизни ограничиться лишь минимумом текущих активов невозможно.

Базовое балансовое уравнение (модель) будет иметь вид:

ДП = ВА + СЧ, (1.9)

Консервативная модель предполагает, что варьирующая часть текущих активов также покрывается долгосрочными пассивами. В этом случае краткосрочной кредиторской задолженности нет, отсутствует и риск потери ликвидности.

Чистый оборотный капитал равен по величине текущим активам:

ОК =ТА, (1.10)

Безусловно, модель носит искусственный характер.

Эта стратегия предполагает установление долгосрочных пассивов на уровне, задаваемом следующим базовым балансовым уравнением (моделью):

ДП =ВА + СЧ + ВЧ, (1.11)

Компромиссная модель наиболее реальна. В этом случае внеоборотные активы, системная часть текущих активов и приблизительно половина варьирующей части текущих активов покрываются долгосрочными пассивами.

Чистый оборотный капитал равен по величине сумме системной части текущих активов и половины их варьирующей части

ОК = СЧ + 0,5 ВЧ, (1.12)

В отдельные моменты предприятие может иметь излишние текущие активы, что отрицательно влияет на прибыль, однако это рассматривается как плата за поддержание риска потери ликвидности на должном уровне.

Стратегия предполагает установление долгосрочных пассивов на уровне, задаваемом следующим базовым балансовым уравнением (моделью):

ДП = ВА + СЧ + 0,5 ВЧ, (1.13)

Сформулированная целевая установка имеет стратегический характер, но не менее важным является поддержание оборотных средств в размере, оптимизирующем управление текущей деятельностью.

С позиции повседневной деятельности важнейшей финансово-хозяйственной характеристикой предприятия является его ликвидность, т.е. способность вовремя гасить краткосрочную кредиторскую задолженность. Для любого предприятия достаточный уровень ликвидности является одной из важнейших характеристик стабильности хозяйственной деятельности. Потеря ликвидности чревата не только дополнительными издержками, но и периодическими остановками производственного процесса.

На практике управление оборотным капиталом состоит из управления текущими активами и управления текущими пассивами.

Существует несколько показателей эффективности управления оборотными средствами:

коэффициент покрытия (или текущей ликвидности) как отношение оборотного капитала к краткосрочным обязательствам;

коэффициент быстрой текущей ликвидности (в числителе вычитают величину товарно-материальных запасов как наименее ликвидный компонент оборотных активов и делят на краткосрочные обязательства);

в России рассчитывается коэффициент абсолютной ликвидности (в числителе только денежные средства, которые делят на краткосрочные обязательства);

чистый оборотный капитал определяется как разница между оборотными средствами и краткосрочными обязательствами.

Для грамотного управления оборотными активами необходимо знать:

величину оборотных активов;

величину чистых (собственных) оборотных средств;

структуру оборотных средств (в процентах);

оборачиваемость отдельных элементов оборотных средств;

рентабельность текущих активов;

длительность финансового цикла (а, следовательно, и операционного, поскольку производственный цикл существенно сократить невозможно).

Решая вопросы по управлению оборотными активами, необходимо разграничивать понятия производственного, финансового и операционного циклов, понятия о которых представлены в п.1.2 настоящей дипломной работы.

Рациональное управление активами означает не сведение к минимуму рисков, а умелое балансирование между рисками, связанными с недостатком оборотных активов, и рисками, обусловленными избытком оборотных средств.

Оптимальный уровень оборотных средств позволяет максимизировать прибыль при приемлемом уровне ликвидности и коммерческого риска. Управление ликвидностью включает планирование поступления и использования ликвидных ресурсов таким образом, чтобы иметь возможность в нужное время расплатиться по своим краткосрочным обязательствам.

Принципы управления оборотным капиталом похожи на принципы управления дебиторской задолженностью, которая является одной из составных частей текущих активов.

Текущие активы должны поддерживаться в постоянном движении, и чем быстрее они движутся (то есть чем быстрее их оборот), тем меньшей будет сумма, необходимая для их финансирования. Что касается кредиторской задолженности (одной из важнейшей составной части текущих пассивов), то золотое правило обращения с ней (и ее обращения) - максимально возможное увеличение срока погашения этого долга без ущерба для сложившихся деловых отношений. Если предприятие, которому вы должны, воспринимает вашу отсрочку платежа спокойно, значит, вы действуете правильно. Подобное же правило: платите в срок, но не раньше - относится и к прочим составляющим текущих пассивов: авансам клиентов, краткосрочным кредитам, налогам. Собственно, из подобных компромиссов или поисков оптимума - "не плати поставщику как можно дольше, но не зли его", "держи минимум денег (запасов, товара на складе), но помни, что должен быть страховой резерв" - и состоит искусство управления оборотным капиталом.

Чем меньшая сумма (без ущерба для ликвидности и непрерывности бизнеса) оборотного капитала будет требоваться компании, тем больше денег освободится для других целей.

Собственники и генеральные директора предприятий часто неверно истолковывают цели и задачи управления оборотным капиталом, поручая финансовому директору привлечь собственный и заемный капитал, оптимизировать затраты. Но этого недостаточно. Рассмотрим все на примере.

Правильные и не очень цели и задачи управления оборотным капиталом предприятия

Сначала приведем пример сравнительного анализа оборотного капитала (см. таблицу 1).

Итак, оборотный капитал на 1 февраля 2013 года составляет 156 962 310,01 рубля, что на 74 973 522,98 рубля больше, чем на 1 января 2013 года. На это изменение повлияли:

- рост величины актива на 91 506 245,85 рубля произошел из-за роста суммы дебиторской задолженности на 58 368 697,43 рубля, суммы незавершенного производства на 32 650 102,75 рубля и остатков по складам на 4 191 769,27 рубля, а также снижения остатка по расчетному счету и кассе на 3 704 323,60 рубля;

- увеличение величины пассива на 16 532 722,87 рубля было вызвано ростом кредиторской задолженности на 16 955 111,95 рубля, а также погашением займов на сумму 422 389,08 рубля.

Таблица 1. Динамика оборотного капитала на 1 февраля 2013 года в сравнении с 1 января 2013 года*

|

Показатели |

Данные на 01.01.13 с корректировкой, |

Данные на 01.02.13 с корректировкой, |

Отклонение, руб. |

|---|---|---|---|

|

АКТИВ |

462 762 358,06 |

554 268 603,91 |

91 506 245,85 |

|

Деньги на счетах и в кассе |

5 980 580,80 |

2 276 257,20 |

–3 704 323,60 |

|

Остатки на складе готовой продукции |

39 499 375,00 |

68 948 985,00 |

29 449 610,00 |

|

Материалы на складах: |

102 710 393,94 |

77 452 553,21 |

–25 257 840,73 |

|

– внешние склады |

35 383 968,80 |

47 711 484,08 |

12 327 515,28 |

|

– кладовые |

886 422,94 |

813 382,91 |

–73 040,03 |

|

– производство |

60 725 934,14 |

23 218 917,24 |

–37 507 016,90 |

|

– АХО |

5 714 068,06 |

5 708 768,98 |

–5299,08 |

|

Незавершенное |

63 862 367,52 |

96 512 470,27 |

32 650 102,75 |

|

Дебиторская задолженность |

250 709 640,80 |

309 078 338,23 |

58 368 697,43 |

|

ОБЯЗАТЕЛЬСТВА |

380 773 571,03 |

397 306 293,90 |

16 532 722,87 |

|

Кредиторская |

295 242 356,60 |

312 197 468,55 |

16 955 111,95 |

|

Займы |

25 531 214,43 |

25 108 825,35 |

–422 389,08 |

|

Кредиты банков |

60 000 000,00 |

60 000 000,00 |

0,00 |

|

Чистый оборотный капитал |

81 988 787,03 |

156 962 310,01 |

74 973 522,98 |

* С учетом некорректного отображения авансов дебиторской и кредиторской задолженностей , накопленных с 2008 года в программе «1С».

Теперь сделаем выводы.

- Увеличение размера чистого оборотного капитала за период с 1 января по 1 февраля 2013 года на 74 973 522,98 рубля произошло из-за изменения пассива (+16 532 722,87 рубля) и актива (+91 506 245,85 рубля).

- Оборачиваемость складского хозяйства уменьшилась на 3,91 дня, и это связано с увеличением количества оборотов в периоде.

- Остатки по складам сократились до 2 215 085,10 рубля.

- Есть рост запасов, закупленных с 1 января 2011 года, на сумму 10 419 145,68 рубля.

- Проблемные активы снизилась на 13 722 545,32 рубля.

Этот пример показывает, что цели и задачи управления оборотным капиталом выходят за пределы оптимизации затрат, работы с собственными и заемными средствами. В процессе управления должны быть задействованы все ведущие направления (подразделения) предприятия.

Кто должен участвовать в процессе управления оборотным капиталом предприятия

Для визуального понимания структуры работы оборотного капитала предлагаю сгруппировать все участвующие в его управлении направления предприятия и, таким образом, осуществить планомерный поиск эффективных решений (см. схему). Чтобы определить участников, изучите оргструктуру предприятия и определите, какие подразделения больше всего влияют на состояние капитала. Здесь вам на помощь придет система бюджетирования. Особое внимание следует обратить на бюджет доходов и расходов (БДР) в разрезе подразделений, а именно на удельный вес оборотного капитала в стоимости отдельных статей: текущие активы (в том числе денежные средства, ценные бумаги, запасы, дебиторская задолженность), а также текущие пассивы (кредиторская задолженность, краткосрочные кредиты, полученные от покупателей авансы). Важно тщательно проверить все указанные статьи.

Схема.

Немаловажно и то, чтобы основная ответственность была возложена на топ-менеджмент с целью выявления способов распределения оборотного капитала и источников его покрытия. Для ускорения проведения каждого этапа движения капитала необходимо детально проработать принципы управления им, а также все организационные и технико-экономические мероприятия.

Политика управления оборотным капиталом

Принципы, на мой взгляд, очень похожи на правила управления дебиторской задолженностью .

- Построение взаимодействия всех подразделений предприятия.

- Нормирование.

- Целевое использование.

- Сохранность и рациональное использование.

- Информационная инфраструктура.

В таблице 2 вы можете ознакомиться с практикой применения принципов управления оборотным капиталом, а также ошибками и проблемами, которые, по моему опыту, могут возникнуть. Чтобы реализовать эти принципы, необходимо получать и консолидировать информацию из разных источников, производить полный анализ данных, обрабатывать полученные данные – оперативно, регулярно, достоверно. Отмечу, что при решении этих задач оптимально и целесообразно использовать интегрированную информационную систему. Можно подобрать компромиссный вариант решения, но хочу напомнить: любую программу необходимо не просто установить и настроить, но и дописать под себя.

Таблица 2. Основные принципы управления оборотным капиталом

|

Основные принципы |

Практика применения (реализация принципа) |

Ошибки (проблемы) |

||

|---|---|---|---|---|

|

Построение четкой структуры и взаимодействия всех подразделений предприятия |

Оптимизировать деятельность каждого подразделения |

Регламент с иллюстрированной структурой управления |

При отказе от принципа возможно резкое ухудшение психологического и морального климата на предприятии |

|

|

Нормирование |

Установить размер СОС (собственных оборотных средств) |

Дает экономически обоснованный лимит оборотных средств |

При отказе от этого принципа возможно падение производства, сбои в работе платежной дисциплины |

|

|

Целевое использование |

Использование строго по плановому назначению |

Дает снижение риска к неплатежеспособности предприятия |

Отвлечение средств приведет к увеличению банковских процентов по кредитам, уплате налогов и т.п. |

|

|

Сохранность и рациональное использование |

Экономическая безопасность, контроль рисков |

Положение по экономической безопасности предприятия |

Отсутствие механизмов риск-менеджмента снижает доходность предприятия |

|

|

Информационная инфраструктура |

Автоматизация процесса управления |

Упрощает процедуру управления оборотным капиталом |

Выбрать подходящий программный продукт* |

* Для расчета показателей и сравнения эффективности возможных решений должен использоваться легко настраиваемый (при необходимости легко перенастраиваемый), обеспечивающий сложные вычислительные алгоритмы программный продукт.

Задачи управления оборотным капиталом

1. Финансирование и инвестирование

Задача, согласитесь, повседневная для финансового директора. Для ее быстрого и эффективного решения работу финансово-инвестиционного направления деятельности предприятия надо автоматизировать (если вы этого еще не сделали). Сейчас наиболее проработанным и информационно обеспеченным решением является система «Клиент-Банк». Она обеспечивает минимальные требования к управлению платежами и поступлениями компании, может интегрироваться со многими учетными бухгалтерскими и управленческими программами.

По моему опыту, в рамках краткосрочного финансирования сейчас у банков-партнеров имеются хорошие предложения для управления денежными средствами в виде таких инструментов, как овердрафт и возобновляемая кредитная линия (ВКЛ). Для краткосрочного инвестирования подходит овернайт (однодневный кредит, договор РЕПО и т.д.). Все эти инструменты являются популярными, доступными. Но у каждого банка условия предоставления этих продуктов различаются. Поэтому, прежде чем принимать решение, стоит потратить время на детальный мониторинг финансового рынка. Автор рекомендует вести эту таблицу в разрезе рассмотрения каждого коммерческого предложения от банка. – Прим. ред.).

Хочется отметить, что заключение договора на вышеописанные банковские продукты хоть и требует затрат, но позволяет повысить ликвидность компании. Даже при отсутствии какой-либо информационной системы можно рассчитать средние остатки за прошлые периоды и соотнести их с возможными расходами по банковским операциям, оптимизировать (снизить) остатки до оптимального уровня.

Задачу по управлению денежными средствами нужно решать ежедневно, причем у нее есть и временное ограничение, привязанное к режиму работы банка. Например, разместить свободные денежные средства на депозит системы овернайт возможно при условии, что сумма не менее 1 млн у.е.; заявка на размещение будет подана до 15.00 местного времени; денежные средства уже находятся на одном из расчетных счетов обслуживающего банка, в котором планируется размещение.

2. Управление расчетами с контрагентами

Речь идет о дебиторской и кредиторской задолженностях. Я часто слышала от своих коллег, что они при реализации задачи по управлению оборотным капиталом рассматривают только дебиторскую задолженность. Но мой опыт показал, что при таком подходе можно попасть на «весы», работающие по правилу: сокращая дебиторскую, можно получить рост кредиторской задолженности. Например, такая ситуация из жизни. Заказчик предприятия готов подписать договор с ценой продукции дороже на 5 процентов, сразу зафиксировав большой объем с отгрузкой в месячный срок в его адрес, но с условием предоставления отсрочки платежа. Чтобы понимать свои возможности для принятия верного управленческого решения, необходимо видеть полную картину по расчетам с контрагентами, так сказать, вести свою систему (таблицу) «контракт-менеджмента». Простой пример ведения такой таблицы вы можете увидеть в таблице 3. В ней необходимо полностью описать максимально все, даже самые сложные условия (графики) платежей по договору. Платеж может происходить при накоплении определенной суммы задолженности и быть привязан к определенному событию по договору (подписание или закрытие договора); к вводу документа взаиморасчетов (начисление (исполнение) договора); к четкому календарному плану (даты). При этом можно указывать даты платежа с задержкой от даты наступившего события (в рабочих или календарных днях, с учетом выходных и праздничных дней). Кроме того, можно применять различные способы расчета суммы платежа (точная сумма или проценты от суммы договора, документа, задолженности и т.д.).

Поверьте, существует множество возможностей организовать получение информации «при нажатии одной кнопки», все зависит от вашего желания, наличия времени и инструментов для решения этой задачи.

Таблица 3. Система контроля расчетов с контрагентами

3. Управление складской структурой и транспортной логистикой

Решение этой задачи на текущий момент является менее всего формализованным и автоматизированным. Специфика каждого предприятия, все его бизнес-процессы не поддаются какому-то единому шаблону. Но эта задача является стратегически важной и оказывает влияние на показатели оборачиваемости капитала.

При оценке действующей складской структуры и транспортной логистики обязательно нужно обратить внимание на следующие важные показатели:

- количество объектов на складах;

- размеры объектов на складах;

- география складов (особенности их расположения по территории предприятия);

- расходы на содержание складов;

- виды используемых транспортных услуг, оборудования, механизмов;

- стоимость транспортных услуг, оборудования, механизмов.

Также надо провести полный анализ складских остатков, выявить дисбаланс по всем складам (в разрезе каждой единицы, склада, материально ответственных лиц).

- Четко скоординируйте действия, взаимодействие персонала и передвижение (маршрутизацию) техники по складу по всей технологической цепочке. Подключите технических специалистов к этому процессу.

- Производите регулярный анализ остатков на складах. Особое внимание уделяйте отклонениям между прогнозами, планами и фактическими остатками, с выяснением причин отклонений. Фиксируйте все это в удобном для вас виде с возможностью легкого изымания данных для более глубокого анализа.

- Разработайте меры по пресечению, уменьшению влияния негативных факторов на ваших складах.

- Применяйте в анализе исторические данные по складским остаткам, часто это дает хорошие подсказки в работе.

- Используйте систему бюджетирования при рассмотрении плановых данных по потреблению (расходованию) и фактически отображенным остаткам, с обязательным закреплением ответственных лиц по каждому объекту.

Реализация приведенных выше задач в рамках управления оборотным капиталом не только способствует существенному повышению конкурентоспособности продукции вашего предприятия, но и поможет достичь так называемого эффекта ускорения – он выражен в уменьшении потребностей бизнеса в оборотных средствах.

Вложенные файлы

Доступно только подписчикам

- Обязательства и ковенанты.xls

Оборотные активы и основные принципы управления ими

2. Оборотный капитал: понятие, сущность, кругооборот. Понятие чистого оборотного капитала.

Оборотные средства – это денежные средства, авансируемые предприятием для осуществления непрерывности процесса производства и реализации готового продукта. Оборотные средства имеют двойственную экономическую природу. С одной стороны, они представляют часть активов

(имущества): материально-производственные запасы, незаконченные расчеты, остатки денежных средств и финансовые вложения. С другой стороны, это часть капитала (пассивов), обеспечивающего бесперебойность производственного процесса.

Оборотные активы (средства) как часть авансированного капитала предприятия (корпорации) характеризуются следующим:

они должны быть вложены заранее, т. е. авансированы до получения дохода (выручки от продаж);

оборотные средства в качестве наиболее ликвидных ресурсов не расходуются и не потребляются, но они должны постоянно возобновляться в хозяйственном обороте;

абсолютная потребность в оборотных средствах зависит от объема хозяйственной деятельности, условий снабжения и сбыта и поэтому должна регулироваться.

При недостатке или неэффективном использовании оборотных активов (средств) финансовое состояние предприятия ухудшается, что непосредственно сказывается на его платежеспособности и в конечном итоге приводит к несостоятельности (банкротству).

Управление оборотными средствами включает:

учет всех составляющих оборотных средств на каждую отчетную дату (наконец квартала);

анализ состояния и причин, в силу которых у предприятия сложилось негативное положение с оборачиваемостью оборотных средств;

разработку и внедрение в практику экономических служб предприятий современных методов управления оборотными средствами (система бюджетирования, нормирования расхода сырья и материалов, маркетинга и др.),контроль над текущим состоянием важнейших статей оборотных

средств в процессе производственно-коммерческой деятельности (запасов, дебиторской задолженности, денежных средств и финансовых вложений).

Полный цикл оборотных средств - это время их движения, этот цикл зависит от продолжительности процесса производства и сбыта продукции на каждом предприятии.

Анализ состояния оборотных средств, их отдельных элементов (запасов, дебиторской задолженности и т. д.), а также их оборачиваемости позволяет:

» повысить эффективность использования денежных ресурсов в текущей деятельности предприятия;

» определить ликвидность его баланса, т. е. возможность своевременно погасить краткосрочные обязательства;

» выяснить, во что вкладывается чистый оборотный капитал (собственные оборотные средства) в течение финансового цикла для оценки избытка или недостатка отдельных элементов оборотных средств (чистый оборотный капитал определяется разницей между оборотными активами и

краткосрочными обязательствами).

Оборотные средства рекомендуется поддерживать на минимальном, но достаточном уровне. Это обеспечивает снижение доли наименее ликвидных элементов оборотных активов (запасов сырья и материалов, незавершенного производства и др.). Наличие чистого оборотного капитала

Необходимое условие финансовой устойчивости предприятия.

Оборотный капитал представляет собой средства, вложенные в оборотные производственные фонды и фонды обращения, которые совершают непрерывный кругооборот в процессе хозяйственной обеспечении предприятия), сырья, материалов и т.д. При этом объем реализации стимулируется политикой активного предоставления кредитов покупателям, что приводит к высокому уровню дебиторской задолженности.

Такой подход гарантирует минимизацию рисков относительно обеспечения предприятия оборотными средствами, но обязательно скажется на эффективности их использования, так как эта стратегия создает бездействующие активы, увеличивает издержки, следовательно, снижает

оборачиваемость и прибыль предприятия.

Ограничительная стратегия предполагает, что денежная наличность, ценные бумаги, ТМЦ и дебиторская задолженность сведены до минимума. При отсутствии сбоев в производстве и в условиях, когда объем реализации, все затраты, период реализации заказа, сроки платежей точно известны –любое предприятие предпочло бы такой порядок формирования оборотных средств, так как он обеспечивает наиболее эффективный уровень использования оборотных средств. Однако ситуация резко меняется в условиях неопределенности, так как любой сбой в осуществлении деятельности предприятия приведет к существенным потерям. Умеренная стратегия оптимальна с точки зрения соотношения дохода и риска. Характеризуется тем, что обеспечивает наиболее полное удовлетворение текущих потребностей во всех видах оборотных активов и создание нормальных страховых запасов на случай только наиболее типичных сбоев в ходе деятельности предприятия. В этом смысле она противоположна осторожной стратегии. Умеренная стратегия обеспечивает среднее для реальных хозяйственных условий соотношение между уровнем риска и уровнем эффективного использования оборотных средств.

Формирование оборотных средств происходит в рамках дилеммы

«риск – доходность». Каждой стратегии соответствуют способы формирования/финансирования оборотных средств. Решение этого вопроса определяется выбором стратегии финансирования оборотных средств, то есть определения принципов финансирования постоянной и переменной части оборотных средств.

Раздел 6. Управление запасами

Основы финансового менеджмента - Учебное пособие (Каменская Н.Ю.)

2.1. общие принципы управления оборотным капиталом

Формирование политики управления оборотным капиталом включает:

1) определение состава и структуры оборотных средств;

2) установление потребности в оборотных средствах;

3) определение стратегии финансирования текущих активов.

Определение состава и структуры оборотных средств

Под структурой оборотных средств понимается соотношение между их отдельными элементами.

На каждом конкретном предприятии величина оборотных средств, их состав и структура зависят от множества факторов производственного, организационного и экономического характера, таких как:

– отраслевые особенности производства и характер деятельности;

– сложность производственного цикла и его длительность;

– стоимость запасов и их роль в производственном процессе;

– условия поставки и ее ритмичность;

– порядок расчетов и расчетно-платежная дисциплина.

Учет перечисленных факторов для определения и поддержания на оптимальном уровне объема и структуры оборотных средств является важнейшей целью управления оборотным капиталом.

Определение потребности предприятия в оборотном капитале

Оптимальная обеспеченность предприятия оборотными средствами ведет к минимизации затрат, улучшению финансовых результатов, ритмичности и слаженности работы предприятия.

Завышение оборотных средств приводит к излишнему их отвлечению в запасы, к замораживанию и, как следствие, ухудшению показателей деловой активности предприятия. Занижение может привести к перебоям в производстве и реализации продукции, к несвоевременному выполнению предприятием своих обязательств. И в том и в другом случае следствием является неустойчивое финансовое состояние, нерациональное использование ресурсов, ведущее к потере выгоды.

Оборотные средства могут быть охарактеризованы с разных позиций, однако основными характеристиками являются их ликвидность, объём и структура.

В процессе производственной деятельности происходит постоянная трансформация отдельных элементов оборотных средств. Предприятие покупает сырьё и материалы, производит продукцию, затем продаёт её, как правило, в кредит, в результате образуется дебиторская задолженность, которая через некоторый промежуток времени превращается в денежные средства.

Циркуляционная природа текущих активов имеет ключевое значение в управлении оборотным капиталом.

Что касается объёма и структуры оборотных средств, то они в значительной степени определяются не только потребностями производственного процесса, но и случайными факторами. Поэтому принято подразделять оборотный капитал на постоянный и переменный.

В теории финансового анализа существуют две основные трактовки понятия «постоянный оборотный капитал»:

– часть денежных средств, дебиторской задолженности и производственных запасов, потребность в которых относительно постоянна в течении всего операционного цикла;

– минимум текущих активов, необходимый для осуществления производственной деятельности.

Целевой установкой управления оборотным капиталом является определение объёма и структуры текущих активов, источников их покрытия и соотношения между ними, достаточного для обеспечения долгосрочной производственной и эффективной финансовой деятельности предприятия.

С позиции повседневной деятельности важнейшей финансово-хозяйственной характеристикой предприятия является его ликвидность, т.е. способность вовремя гасить краткосрочную кредиторскую задолженность. Потеря ликвидности чревата не только дополнительными издержками, но и периодическими остановками производственного процесса.

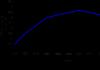

На рис. 2.1 показан риск ликвидности при высоком и низком уровнях чистого оборотного капитала. На графике видно, что с ростом величины чистого оборотного капитала риск ликвидности уменьшается.

Рис.2.1 Риск и уровень оборотного капитала

Совершенно иной вид имеет зависимость между прибылью и уровнем оборотного капитала (рис. 2.2).

Рис. 2.2 Взаимосвязь прибыли и уровня оборотного капитала

При низком уровне оборотного капитала производственная деятельность не поддерживается должным образом, отсюда – возможная потеря ликвидности, периодические сбои в работе и низкая прибыль. При некотором оптимальном уровне оборотного капитала прибыль становится максимальной. Дальнейшее повышение величины оборотных средств приведёт к тому, что предприятие будет иметь в распоряжении временно свободные, бездействующие текущие активы, а также излишние издержки финансирования, что повлечёт снижение прибыли.

Эффективное управление оборотным капиталом должно обеспечить поиск компромисса между риском потери ликвидности и эффективности работы. Для этого необходимо решить две важные задачи:

Обеспечение платёжеспособности. Предприятие, не имеющее достаточного уровня оборотного капитала, может столкнуться с риском неплатежеспособности.

Обеспечение приемлемого объёма, структуры и рентабельности активов. Различные уровни активов по-разному воздействуют на прибыль.

Риск потери ликвидности или снижение эффективности, обусловленный изменениями в текущих активах, принято называть левосторонним, поскольку эти активы размещены в левой части баланса. Подобный риск, но обусловленный изменениями в обязательствах, по аналогии называют правосторонним.

Можно выделить следующие явления, потенциально несущие в себе левосторонний риск:

недостаточность денежных средств;

недостаточность собственных кредитных возможностей (большая дебиторская задолженность);

недостаточность производственных запасов;

излишний объём текущих активов.

Наиболее существенные явления, потенциально несущие в себе правосторонний риск:

высокий уровень кредиторской задолженности;

неоптимальное сочетание между краткосрочными и долгосрочными источниками заёмных средств;

высокая доля долгосрочного заёмного капитала.

Разработаны различные варианты воздействия на уровни риска. Основные из них:

минимизация текущей кредиторской задолженности;

минимизация совокупных издержек финансирования;

максимизация полной стоимости фирмы.

Определение стратегии финансирования текущих активов

Ликвидность и приемлемая эффективность текущих активов в значительной степени определяются уровнем чистого оборотного капитала. Если исходить из вполне реальной посылки, что краткосрочная задолженность не может быть источником покрытия основных средств, то очевидно, что значение этого показателя меняется от нуля до некоторой максимальной величины М. При нулевом значении показателя «чистый оборотный капитал» риск потери ликвидности достигает максимального значения; с ростом значения этого показателя риск убывает. Максимального значения М чистый оборотный капитал теоретически может достигнуть в том случае, если отсутствует краткосрочная кредиторская задолженность. В этом случае М равно стоимости текущих активов, а риск потери ликвидности равен нулю.

В теории финансового менеджмента принято выделять различные стратегии финансирования текущих активов в зависимости от отношения менеджера к выбору источников покрытия варьирующей их части, т.е. к выбору относительной величины чистого оборотного капитала.

Известны четыре модели поведения: идеальная; агрессивная; консервативная; компромиссная. Выбор той или иной модели стратегии финансирования сводится к установлению величины долгосрочных пассивов и расчету на ее основе величины чистого оборотного капитала как разницы между долгосрочными пассивами и внеоборотными активами (ОК = ДП – ВА). Следовательно, каждой стратегии поведения соответствует свое базовое балансовое уравнение.

Условные обозначения:

ВА – внеоборотные активы;

ТА – текущие активы (ТА = СЧ + ВЧ);

СЧ– системная часть текущих активов;

ВЧ– варьирующая часть текущих активов;

КЗ – краткосрочная кредиторская задолженность;

ДЗ – долгосрочный заемный капитал;

СК – собственный капитал;

ДП – долгосрочные пассивы (ДП = СК + ДЗ);

ОК – чистый оборотный капитал (ОК = ТА – КЗ).

Рис. 2.3. Идеальная модель финансового управления оборотными средствами

Построение идеальной модели (рис. 2.3) основывается на самой сути категорий «текущие активы» и «текущие обязательства» и их взаимном соответствии. Термин «идеальная» в данном случае означает не идеал, к которому нужно стремиться, а лишь сочетание активов и источников их покрытия, исходя из их экономического содержания. Модель означает, что текущие активы по величине совпадают с краткосрочными обязательствами, т.е. чистый оборотный капитал равен нулю. В реальной жизни такая модель практически не встречается. Кроме того, с позиции ликвидности она наиболее рискованна, поскольку при неблагоприятных условиях (например, необходимо рассчитаться со всеми кредиторами единовременно) предприятие может оказаться перед необходимостью продажи части основных средств для покрытия текущей кредиторской задолженности. Суть этой стратегии состоит в том, что долгосрочные пассивы устанавливаются на уровне внеоборотных активов, т.е. базовое балансовое уравнение (модель) будет иметь вид:

Для конкретного предприятия наиболее реальна одна из следующих трех моделей стратегии финансового управления оборотными средствами (рис. 2.4, 2.5, 2.6), в основу которых положена посылка, что для обеспечения ликвидности, как минимум, внеоборотные активы и системная часть текущих активов должны покрыться долгосрочными пассивами. Таким образом, различие между моделями определяется тем, какие источники финансирования выбираются для покрытия варьирующей части текущих активов.

Рис.2.4. Агрессивная модель финансового управления оборотными средствами

Агрессивная модель (рис. 2.4) означает, что долгосрочные пассивы служат источниками покрытия внеоборотных активов и системной части текущих активов, т.е. того их минимума, который необходим для осуществления хозяйственной деятельности. В этом случае чистый оборотный капитал в точности равен этому минимуму (ОК = СЧ). Варьирующая часть текущих активов в полном объеме покрывается краткосрочной кредиторской задолженностью. С позиции ликвидности эта стратегия также весьма рискованна, поскольку в реальной жизни ограничиться лишь минимумом текущих активов невозможно. Базовое балансовое уравнение (модель) будет иметь вид:

ДП = ВА + СЧ

Консервативная модель (рис. 2.5) предполагает, что варьирующая часть текущих активов также покрывается долгосрочными пассивами. В этом случае краткосрочной кредиторской задолженности нет, отсутствует и риск потери ликвидности. Чистый оборотный капитал равен по величине текущим активам (ОК = ТА). Безусловно, модель носит искусственный характер. Эта стратегия предполагает установление долгосрочных пассивов на уровне, задаваемом следующим базовым балансовым уравнением (моделью):

ДП =ВА + СЧ + ВЧ

Рис.2.5 Консервативная модель финансового управления оборотными средствами

Компромиссная модель (рис. 2.6) наиболее реальна. В этом случае внеоборотные активы, системная часть текущих активов и приблизительно половина варьирующей части текущих активов покрываются долгосрочными пассивами. Чистый оборотный капитал равен по величине сумме системной части текущих активов и половины их варьирующей части (ОК = СЧ + 0,5 ВЧ). В отдельные моменты предприятие может иметь излишние текущие активы, что отрицательно влияет на прибыль, однако это рассматривается как плата за поддержание риска потери ликвидности на должном уровне. Стратегия предполагает установление долгосрочных пассивов на уровне, задаваемом следующим базовым балансовым уравнением (моделью):

ДП = ВА + СЧ + 0,5 ВЧ

Рис.2.6 Компромиссная модель финансового управления оборотными средствами

Основные составляющие оборотного капитала:

– производственные запасы предприятия;

– дебиторская задолженность;

– денежные средства и ценные бумаги.

Производственные запасы предприятия включают в себя: сырьё и материалы, незавершённое производство, готовую продукцию и прочие запасы. Достаточно большой запас сырья и материалов спасает предприятие от прекращения процесса производства или покупки более дорогостоящих материалов-заменителей. Предприятие предпочитает иметь достаточный запас готовой продукции, который позволяет дольше и более экономно управлять производством.

Дебиторская задолженность – важный компонент оборотного капитала. Неоплаченные счета за поставленную продукцию (или счета к получению) и составляют большую часть дебиторской задолженности. Специфический компонент дебиторской задолженности – векселя к получению, являющиеся по существу ценными бумагами (коммерческие ценные бумаги).

Денежные средства и ценные бумаги – наиболее ликвидная часть текущих активов. К денежным средствам относятся деньги в кассе, на расчётных и депозитных счетах. Ценные бумаги, составляющие краткосрочные финансовые вложения, включают: ценные бумаги других предприятий, государственные казначейские билеты, государственные облигации и ценные бумаги, выпущенные местными органами власти.